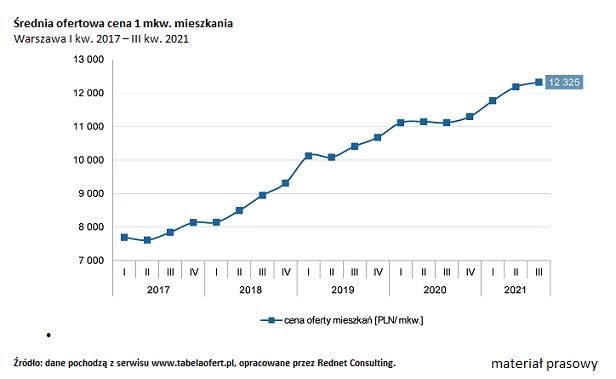

Średnia cena mieszkań oferowanych przez deweloperów w Warszawie rośnie praktycznie nieprzerwanie od 5 lat. Jak wynika z danych serwisu tabelaofert.pl na koniec września 2021 roku za metr kwadratowy własnego „M” w stolicy zapłacić trzeba było 12 325 zł, co oznacza wzrost aż o 60,2% od 2017 roku. Czy i kiedy mogą nadejść spadki cen? Zdaniem Roberta Chojnackiego, prezesa redNet 24, firmy specjalizującej się w sprzedaży mieszkań deweloperskich, w najbliższych miesiącach dojedzie do obniżenia liczby transakcji sprzedaży mieszkań, a co za tym idzie ponownego wzrostu oferty mieszkaniowej. Może to spowodować wyhamowanie trendu wzrostowego cen lokali, choć do tego momentu stawki za metr kwadratowy mieszkań nadal będą rosły.

Zamieszczony wykres przedstawia zmianę średniej ceny mieszkań w stolicy od początku 2017 roku.

Spis treści:

Dlaczego ceny mieszkań ciągle rosną?

Co dalej z popytem?

Dlaczego ceny mieszkań ciągle rosną?

Czym spowodowane są notowane ostatnio tak wysokie wzrosty cen mieszkań? Czynników za nie odpowiadających jest bardzo wiele. Znaczna część z nich wynika z obecnej sytuacji ekonomicznej oraz gospodarczej w kraju i na świecie. Mowa tu m.in. o coraz wyższych kosztach wykonawstwa i materiałów, w tym także cen energii, czy drożejących gruntach pod inwestycje mieszkaniowe. Swoją cegiełkę do wzrostów cen dołożył dodatkowo prawodawca, wprowadzając Deweloperski Fundusz Gwarancyjny oraz przepis o efektywności energetycznej nowych budynków, co przekłada się na wzrost kosztów budowy poprzez ostrzejsze wymogi dotyczące energooszczędności. Nie wolno zapominać również o pozostałych czynnikach, które mają znaczenie dla naszych portfeli, nie tylko w kontekście rynku nieruchomości. Mowa tu oczywiście o rosnącej inflacji oraz malejącym bezrobociu – we wrześniu 2021 roku stopa bezrobocia rejestrowanego spadła o 0,2 p.p. względem poprzedniego miesiąca i wyniosła 5,6%. Wpływ na ceny ma także rosnący poziom wynagrodzeń. Jak wynika z danych GUS oraz serwisu z nieruchomościami tabelaofert.pl w III kwartale br. średnie przeciętne wynagrodzenie w sektorze przedsiębiorstw w Polsce wyniosło 5885,75 zł brutto, czyli o 1,9% więcej niż w poprzednim kwartale i 0 9,6% więcej niż w analogicznym okresie rok wcześniej. Ogromnie ważny jest też czynnik ludzki, a mianowicie działania deweloperów oraz nabywców. Z jednej strony obserwujemy w kraju wprowadzanie do oferty droższych inwestycji w wyższym standardzie wykończenia, czy wyprzedawanie lokali na wczesnym etapie, gdzie z reguły oferowane są mieszkania w niższych cenach, zaś z drugiej wysoki popyt na nieruchomość oraz rosnące oczekiwania nabywców co do standardu wykończenia inwestycji i udogodnień dla mieszkańców.

– Wyznacznikiem wysokości cen na rynku nieruchomości jest w szczególności relacja popytu do podaży mieszkań. Pomimo stale rosnących cen mieszkań, deweloperzy nie nadążają z budową nowych inwestycji. W II kwartale 2021 r. na analizowanych przez nas rynkach: warszawskim, trójmiejskim, wrocławskim, krakowskim, poznańskim i łódzkim, deweloperzy sprzedali łącznie ponad 17,6 tys. lokali, wprowadzając jednocześnie na rynek ok. 15,7 tys. mieszkań. W III kwartale 2021 r. dysproporcja między popytem a nową podażą mieszkań była zdecydowanie mniejsza: 13,9 tys. lokali sprzedanych do 13,4 tys. mieszkań wprowadzonych, jednakże sprzedaż lokali na analizowanych rynkach również była wyższa od liczby mieszkań wprowadzonych do sprzedaży. Obrót nieruchomościami na tak wysokim poziomie oraz malejąca oferta mieszkaniowa sprzyjają wzrostom cen – twierdzi Robert Chojnacki, prezes redNet 24, firmy specjalizującej się w sprzedaży mieszkań deweloperskich.

Co dalej z popytem?

Ważnym czynnikiem wpływającym na popyt na mieszkania jest wysokość stóp procentowych ustalanych przez Radę Polityki Pieniężnej. Mają one bezpośrednie przełożenie na poziom oprocentowania kredytów hipotecznych i zdolność kredytową. W maju ubiegłego roku stopy procentowe zostały obniżone do historycznie niskich poziomów – stopa referencyjna NBP ograniczona została do poziomu 0,1%. Znaczne obniżenie skłoniło duży odsetek społeczeństwa do ulokowania posiadanych oszczędności w nieruchomościach. W październiku tego roku Rada Polityki Pieniężnej zdecydowała się na pierwszą od 9 lat podwyżkę stóp procentowych, która wzrosła z 0,1% do 0,5%. Miesiąc później Rada zdecydowała się na kolejną podwyżkę z 0,5% do 1,25%.

– Ostatni wzrost stóp procentowych spowodowany jest między innymi osłabieniem polskiej waluty, stale rosnącą inflacją w Polsce i ryzykiem utrwalenia się jej na obecnym wysokim poziomie. Zwróćmy uwagę, że inflacja we wrześniu br. wyniosła aż 5,9%, licząc rok do roku. Podniesienie stóp może spowodować, iż popyt na całym rynku nieruchomości osłabnie, jednak największy wpływ będzie miało na segment mieszkań w standardzie popularnym, o niższych cenach, gdzie zakup jest częściej finansowany kredytem. Wzrost stóp przełożył się na spadek zdolności kredytowej, a tym samym na możliwości zakupowe nabywców – zauważa Robert Chojnacki.

– Na spadek zdolności kredytowej wpływa również wprowadzenie przez banki nowej rekomendacji Komisji Nadzoru Finansowego – Rekomendacji S. Powoduje to, między innymi, iż banki przy weryfikacji zdolności kredytowej klienta, muszą ją liczyć na okres maksymalnie 25 lat, nawet w przypadku, jeśli kredytobiorca zamierza zaciągnąć kredyt na dłuższy okres. Powyższe oznacza zmniejszenie maksymalnego dostępnego poziomu zdolności kredytowej dla większości kredytobiorców, nawet o kilkadziesiąt tysięcy złotych. Czynniki te hamują stronę popytową – dodaje Maciej Dymkowski, prezes tabelaofert.pl.

Wsparciem popytu na rynku nieruchomości może być nowy plan gospodarczy Polski Ład i wynikający z niego program „Mieszkanie bez wkładu własnego”. Zakłada on, że Skarb Państwa będzie gwarantem kredytu hipotecznego udzielanego przez banki przystępujące do programu na podstawie umowy zawartej z Bankiem Gospodarstwa Krajowego. Gwarancja zastępuje wymóg wniesienia wkładu własnego. Jej maksymalna kwota ma wynosić 100 tys. zł, pokrywać nie mniej niż 10% oraz nie więcej niż 20% wartości nieruchomości oraz być ważna przez 15 lat.

Warto pamiętać, że wspomniany program będzie obowiązywać jedynie na pierwsze mieszkanie. Ponadto osoby, które skorzystają z kredytu hipotecznego bez wkładu własnego i którym urodzi się drugie, a później kolejne dziecko za każdym razem będą otrzymywały dopłaty na poczet nadpłaty kredytu. Suma dopłat nie będzie jednak mogła przekroczyć 100 tys. zł. Dopłaty będą przyznawane tylko po spełnieniu określonych wymogów – zaciągany kredyt nie może być wypłacony w walucie obcej, a jedynie w złotych. Zostanie określona maksymalna, regionalna cena mkw. przy której będzie przysługiwać dopłata, uczestnicy programu będą musieli posiadać przynajmniej dwójkę dzieci i nie będą mogli mieć więcej niż 40 lat.

– Powyższe czynniki mogą przyczynić się do spadku liczby sprzedanych lokali oraz wzrostu oferty mieszkaniowej. To powinno spowodować wyhamowanie trendu wzrostowego cen mieszkań w najbliższych miesiącach, choć przez ten czas będą one jeszcze nadal rosły – podsumowuje Robert Chojnacki.

Źródło: REDNET 24, tabelaofert.pl.