W 2020 r. Rada Polityki Pieniężnej aż trzykrotnie obniżała wysokość stóp procentowych, dzięki czemu nasza gospodarka miała lepiej poradzić sobie z negatywnymi skutkami pandemii Covid-19.

W konsekwencji do rekordowo niskiego poziomu spadło oprocentowanie kredytów hipotecznych, co sprawiło, że stały się one wyjątkowo tanie, a zakup mieszkania na wynajem wyjątkowo opłacalną inwestycją i to mimo pandemii. Tylko w samym IV kwartale 2020 r. wartość kredytów mieszkaniowych udzielonych przy wsparciu pośredników zrzeszonych w Związku Firm Pośrednictwa Finansowego (ZFPF) wyniosła aż 8,3 mld zł, co wskazuje na ogromne zainteresowanie produktami tego rodzaju. Z drugiej strony aż 45% konsumentów w naszym kraju przyznaje, że ich dochody zmniejszyły się w wyniku pandemii, a tylko 1% badanych zauważył więcej gotówki w portfelach[1]. W konsekwencji spadła siła nabywcza naszego społeczeństwa. Problemem jest także pogorszenie się zdolności kredytowej wielu osób. Co zrobić, by ją szybko poprawić i zwiększyć szanse na otrzymanie kredytu hipotecznego na kupno własnego mieszkania? Podpowiadają eksperci ZFPF.

Spis treści:

Krok 1: Popraw swoją sytuację finansową

Krok 2: Sprawdź, których zobowiązań finansowych możesz się pozbyć

Krok 3: Zadbaj o swoją historię kredytową w BIK

Krok 4: Staraj się o środki z drugim kredytobiorcą

Krok 5. Wybierz dłuższy okres spłaty

Krok 6: Właściwy wybór rat

O zdolności kredytowej słyszał zapewne każdy, kto zastanawiał się nad wzięciem kredytu lub starał się o pożyczkę. Jest ona podstawową informacją dla banku o potencjalnym kredytodawcy. Na jej podstawie bank ocenia, czy klient ma możliwość terminowanego wywiązania się ze zobowiązania, czyli mówiąc inaczej – czy jego sytuacja finansowa jest na tyle stabilna, by mógł bez przeszkód spłacać kredyt. Zdolność kredytowa jest kwestią zmienną, bo wpływa na nią wiele czynników, m.in. wysokość otrzymywanych dochodów, miesięczne wydatki, obecnie spłacane zobowiązania, itp. A jeżeli zmienia się w czasie, to do pewnego stopnia można nią kierować. Przede wszystkim można ją poprawić, by mieć większe szanse na otrzymanie środków z kredytu. Wystarczy 6 prostych kroków.

Krok 1: Popraw swoją sytuację finansową

Jednym z ważniejszych czynników wpływających na zdolność kredytową jest wysokość zarobków i ich stosunek do wydatków potencjalnego kredytobiorcy (to, jak radzimy sobie zarządzaniem finansami), oraz stałość zatrudnienia. Oczywiście, najlepszą sytuacją przed wnioskowaniem o kredyt hipoteczny byłoby znalezienie lepiej płatnej pracy. Jednak w korona-kryzysie może być to niezwykle trudne. Ale zamiast tego można zadbać o „lepsze” udokumentowanie swoich zarobków. Sprawdźmy, czy posiadamy właściwie poświadczone każde źródło naszych dochodów. A może zgodnie z Kodeksem Pracy przyszedł już czas na to, by pracodawca zmienił naszą formę zatrudnienia na stałą umowę podpisywaną na czas nieokreślony? Z pewnością, szczególnie

w obecnej sytuacji, będą to dodatkowe punkty dla naszej zdolności kredytowej.

– Zróbmy również porządek w wydatkach. Jeżeli mamy czas i dajemy sobie chwilę na poprawienie naszej zdolności kredytowej, minimum 3 miesiące przed złożeniem wniosku kredytowego ograniczmy niepotrzebne wydatki. Przyszły kredytobiorca powinien również zadbać o to, aby na jego rachunku osobistym nie widniała kwota salda równa 0 zł, ani tym bardziej debet. Najlepszą sytuacją jest zadbanie o regularne dodatnie saldo na koniec każdego miesiąca – podpowiada Ewa Kozłowska, ekspert ZFPF, Gold Finance.

Krok 2: Sprawdź, których zobowiązań finansowych możesz się pozbyć

Każde aktualnie spłacane zobowiązanie finansowe – pożyczka, drobny kredyt, nawet raty za zakupy, są obciążeniem dla domowej kasy, a co za tym idzie – mogą wpływać negatywnie na ocenę zdolności kredytowej, bo zdaniem banku w takim przypadku konsumenta nie będzie stać na kolejny kredyt. Więc jeżeli nasza sytuacja finansowa na to pozwala, powinniśmy postarać się o wcześniejszą spłatę kredytu na karcie czy pożyczki.

Jeżeli jednak nie jesteśmy w stanie dokonać wcześniejszej spłaty zobowiązań, warto rozważyć kolejną opcję, którą jest konsolidacja długów. Jest to połączenie dwóch lub kilku zobowiązań finansowych, np. kredytów, w jedno. Konsolidacji można poddać takie należności, jak np.: kredyt hipoteczny, ratalny, gotówkowy, samochodowy, zaciągnięte pożyczki, limit na rachunku bieżącym czy ten na karcie kredytowej. – Korzystając

z konsolidacji, zamiast kilku różnych zobowiązań w różnych instytucjach, w bankach czy firmach pożyczkowych, będziemy spłacać jedną ratę pojedynczego kredytu. Zazwyczaj jest ona niższa niż suma wszystkich wcześniej spłacanych zobowiązań. Dodatkową zaletą tej opcji jest uniknięcie konieczności pilnowania, by każda płatność trafiała do danego wierzyciela na czas, a może być to kłopotliwe, gdy spłacamy kilka zobowiązań – wyjaśnia Ewa Kozłowska, ekspert ZFPF, Gold Finance.

Sprawdźmy również, których wydatków możemy pozbyć się na stałe. Warto zrezygnować np. z dostępu do piątego z kolei serwisu stremingowego z serialami lub postarać się o tańszego dostawcę energii. Dzięki temu będziemy płacić niższe rachunki, co z pewnością pozytywnie wpłynie na ocenę naszej zdolności kredytowej.

Krok 3: Zadbaj o swoją historię kredytową w BIK

Wydaje Ci się, że dotychczas byłeś/-aś wzorowym kredytobiorcą? Sprawdź, jak widzą to inni. Warto być świadomym faktu, że na naszą zdolność kredytową znacząco wpłyną również informacje z Biura Informacji Kredytowej. Są w nim zawarte nie tylko dane dotyczące tego, jak radziliśmy sobie ze spłatą zobowiązań

w historii, ale także jak się wywiązujemy z tego obowiązku aktualnie. – To bardzo ważne fakty dla banku, który będzie oceniać naszą zdolność kredytową. A ten może wyczytać z BIK-u wiele przydatnych dla siebie informacji, np. to, czy mamy otwarty limit na karcie kredytowej lub na naszym rachunku. Pamiętajmy, że nawet ten niewykorzystany, będzie postrzegany przez bank, jak zaciągnięte zobowiązanie, które wpływa na naszą zdolność kredytową. Bank musi brać pod uwagę takie „nieaktywne” limity, gdyż nie może z pewnością wykluczyć, że klient nie zacznie z nich korzystać już po zaciągnięciu kredytu hipotecznego – komentuje

Leszek Zięba, ekspert ZFPF, mFinanse.

Sprawdźmy również w Biurze Informacji Gospodarczej, czy przypadkiem nie widniejemy na tzw. czarnej liście dłużników. Mimo odpowiedzialnego zarządzania domową kasą i przeważnie terminowej spłaty zobowiązań, paradoksalnie możemy w łatwy sposób stać się dłużnikiem… mimochodem. Wystarczy jedna nieopłacona rata za zakupy, mandant czy kara za jazdę bez biletu w MPK i możemy pojawić się w takim spisie, nawet o tym nie wiedząc. To nie tylko wpłynie negatywnie na ocenę naszej zdolności kredytowej, ale w ogóle może przekreślić szansę na uzyskanie finansowania.

Krok 4: Staraj się o środki z drugim kredytobiorcą

Niewiele osób o tym wie, ale kredytu hipotecznego nie musimy brać w pojedynkę. O środki możemy się starać z drugą osobą, która staje się współkredytobiorcą. Może być to mąż, żona, a także ktoś z rodzeństwa, nasz rodzic itp. Każda taka osoba figuruje we wniosku, ma te same obowiązki, co „główny” kredytobiorca. Tu przede wszystkim chodzi o terminową spłatę. Bank również prześledzi i oceni zdolność kredytową osoby, z którą będziemy się starać o pieniądze. Jeżeli będzie ona odpowiednia, drugi kredytobiorca znacznie zwiększa szanse na otrzymanie kredytu mieszkaniowego i tylko wtedy warto zdecydować się na niego w takiej formie. Można uznać, że dobra/wysoka zdolność kredytowa naszego współkredytobiorcy wpływa pozytywnie na ocenę naszej zdolności kredytowej, ponieważ banki przy podejmowaniu decyzji o przyznaniu środków oceniają łączny dochód.

– Staranie się o kredyt we dwoje częściej kończy się sukcesem. Według danych z BIK, para może liczyć na to, że uzyska o 17% wyższą wartość kredytu mieszkaniowego. Co więcej ,,kredyt we dwoje’’ to nie tylko zabezpieczenie dla banków, ale również dla nas samych. Decydując się na taką formę, w przypadku zdarzeń losowych tj. jak wypadek czy utrata pracy, nie pozostajemy bez wsparcia, bo obie osoby są jednakowo odpowiedzialne za spłatę zadłużenia. Takie rozwiązanie jest z jednej strony ułatwieniem, z drugiej niesie ze sobą ryzyko, dlatego składając wniosek w banku, pamiętajmy o tym, by zrobić to z osobą, do której mamy pełne zaufanie – zauważa Leszek Zięba, ekspert ZFPF, mFinanse.

Krok 5. Wybierz dłuższy okres spłaty

Zdecydowanie się na dłuższy okres spłaty zobowiązania także pomaga zwiększyć zdolność kredytową. W tym przypadku występuje bowiem zależność: wydłużenie okresu kredytowania, sprawia, że pojedyncza rata zobowiązania będzie niższa. Ona z kolei będzie mniejszym obciążeniem finansowym dla naszego budżetu,

co wpłynie pozytywnie na ocenę zdolności kredytowej. Nie można jednak ukryć, że spłacając kredyt w dłuższym okresie, zwracamy bankowi więcej pieniędzy z powodu „dodatkowych” odsetek. Sprawia to, że za całe zobowiązanie ponosimy wyższe koszty.

Krok 6: Właściwy wybór rat

Wnioskując o kredyt hipoteczny, musimy podjąć szereg decyzji. Jedną z nich jest wybór tego, czy będziemy spłacać kredyt w ratach równych czy malejących. Nasza zdolność kredytowa wypadnie lepiej, gdy zdecydujemy się na raty równe, ale to jak w poprzednim przypadku, również zwiększa całkowity koszt kredytu, bo zapłacimy wyższe odsetki.

Wybór „rodzaju” rat czy formy oprocentowania (kredyt ze stałym i zmiennym oprocentowaniem) może być trudną decyzją dla przyszłego kredytobiorcy, ale ten nie musi podejmować jej samodzielnie. Warto skorzystać np. z pomocy pośrednika finansowego. Z jego wsparciem będziemy mogli sprawdzić, w jaki sposób różne „modele” spłaty będą wpływać na naszą zdolność kredytową. Taki ekspert posiada również wiedzę na temat aktualnej oferty i polityki kredytowej banków, co szczególnie w pandemii jest wiedzą nie do przecenienia. Taka osoba dokona wstępnej analizy naszej zdolności – podpowie co zrobić, by ją zwiększyć/poprawić i w którym banku będziemy mieć największe szanse na uzyskanie finansowania.

To ważne, ponieważ należy wiedzieć, że banki posiadają wspólnie, niejako odgórnie założone kryteria, wedle których oceniają zdolność kredytową swoich klientów, ale przyjmują również własne zasady. To dlatego zdarza się, że przy tych samych warunkach wyjściowych w niektórych bankach nasz wniosek kredytowy zostanie odrzucony, a w kolejnym otrzymamy środki.

[1] Intrum, European Consumer Payment Report 2020, grudzień 2020.

Źródło: Związek Firm Pośrednictwa Finansowego (ZFPF).

Płynność finansowa świadczy o zdolności przedsiębiorstwa do spłaty bieżących zobowiązań, dokonywania zakupów i korzystania z usług. Zachowanie jej na optymalnym poziomie definiuje właściwe zarządzanie firmą. Pozwala między innymi uniknąć zatorów płatniczych oraz skupić się na rozwoju biznesu. Wyzwaniem dla wszystkich firm, niezależnie od ich wielkości, jest spowolnienie gospodarcze, które potwierdzają najnowsze dane GUS.

Płynność finansowa świadczy o zdolności przedsiębiorstwa do spłaty bieżących zobowiązań, dokonywania zakupów i korzystania z usług. Zachowanie jej na optymalnym poziomie definiuje właściwe zarządzanie firmą. Pozwala między innymi uniknąć zatorów płatniczych oraz skupić się na rozwoju biznesu. Wyzwaniem dla wszystkich firm, niezależnie od ich wielkości, jest spowolnienie gospodarcze, które potwierdzają najnowsze dane GUS.

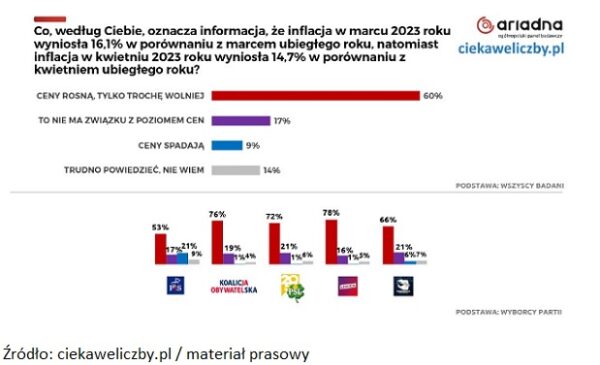

W pierwszych dwóch tygodniach 2023 roku pojawiło się w mediach wiele wypowiedzi na temat wprowadzenia euro w Chorwacji. Niektórzy politycy, w tym premier Mateusz Morawiecki, używają tego przykładu, aby straszyć Polaków nieprawdziwymi albo przerysowanymi informacjami na temat euro.

W pierwszych dwóch tygodniach 2023 roku pojawiło się w mediach wiele wypowiedzi na temat wprowadzenia euro w Chorwacji. Niektórzy politycy, w tym premier Mateusz Morawiecki, używają tego przykładu, aby straszyć Polaków nieprawdziwymi albo przerysowanymi informacjami na temat euro.

Dwucyfrowa inflacja w kwietniu – spodziewana i zapowiadana przez rynek – przekonuje ostatecznie wielu do tego, żeby przemyśleć strategię lokowania pieniędzy – wskazuje analityk rynki i ekspert ds. inwestycji Radosław Jodko. Czym więc jest dywersyfikacja portfela i jak uniknąć błędów?

Dwucyfrowa inflacja w kwietniu – spodziewana i zapowiadana przez rynek – przekonuje ostatecznie wielu do tego, żeby przemyśleć strategię lokowania pieniędzy – wskazuje analityk rynki i ekspert ds. inwestycji Radosław Jodko. Czym więc jest dywersyfikacja portfela i jak uniknąć błędów?