Kończący się 2022 rok nie był łatwym rokiem dla kredytobiorców. 11 podwyżek stóp procentowych na przestrzeni roku1, a także galopująca inflacja, która doszła już do poziomu 17,9% zdecydowanie pogorszyły sytuację finansową Polaków. Spadek siły nabywczej przełożył się na ograniczony dostęp do kredytów mieszkaniowych. Wprowadzenie przez banki nowych zasad wyliczania zdolności kredytowej narzuconych przez KNF również uniemożliwiło wielu osobom realizacji marzenia o posiadaniu własnego M.

Spis treści:

Tak drogo jeszcze nie było – na przestrzeni roku RPP podniosła stopy procentowe już 11 razy

Zmiany w sposobie wyliczania zdolności kredytowej zatrzymały Polaków na drodze do sięgnięcia po kredyt

Czy inflacja wpłynęła na zdolność kredytową i stała się kolejnym problemem kredytobiorcy?

Na ratunek branży budowlanej?

„Nowa” polityka banków i podwyżki, które dotknęły kredytobiorców, zaczęły wpływać negatywnie na branżę budowlaną – to system naczyń połączonych. Deweloperzy coraz głośniej mówią o tym, że jeżeli będą ich czekać kolejne podwyżki materiałów budowlanych i kredyty hipotecznie nie staną się bardziej dostępne dla „Kowalskiego”, branżę czeka kryzys, który tylko pogłębi impas związany ze zbyt małą liczbą mieszkań występujący w naszym kraju. 7 listopada dziesięć organizacji z branży budowlanej

i działających na rynku mieszkaniowym wystosowało wspólny apel, w którym proponują rządowi pięć pomysłów na uzdrowienie sytuacji występującej na rynku nieruchomości i sektorze budownictwa.

Tak drogo jeszcze nie było – na przestrzeni roku RPP podniosła stopy procentowe już 11 razy

Do jesieni 2021 r. mieliśmy do czynienia ze stosunkowo tanimi kredytami hipotecznymi, a to za sprawą rekordowo niskich stóp procentowych. Wszystko zmieniło się we wrześniu ubiegłego roku, gdy Rada Polityki Pieniężnej zdecydowała o podniesieniu stóp procentowych. Celem była walka z rosnącą w szybkim tempie inflacją – podnoszenie stóp procentowych miało za zadanie wyhamować wzrost cen.

Przez długi okres stopa referencyjna utrzymywała się na poziomie 1,5%, pandemia Covid-19 spowodowała, że była ona nawet niższa, dochodząc nawet do 0,1%. Ten poziom był wynikiem kryzysu gospodarczego, powiązanego z pandemią i jej „konsekwencjami”, m.in. spadkiem popytu na niektóre usługi. Podwyżki stopy referencyjnej, która w dużej mierze odpowiada za wysokość spłacanej co miesiąc raty przed kredytobiorcę, a więc odpowiada pośrednio za koszt kredytu, zaczęły się w październiku ubiegłego roku z poziomu 0,1% na 0,5%, miały miejsc regularne i w styczniu 2022 r. stopa referencyjna wynosiła już 2,25%, a w maju – 5,25%. W sumie wysokość stóp procentowych była zmieniania na niekorzyść kredytobiorców 11 razy. W listopadzie Rada Polityki Pieniężnej ustaliła, że stopy procentowe pozostaną na tym samym poziomie co we wrześniu (6,75%), zaznaczając jednak, że dalsze decyzje Rady w tym przypadku będą uzależnione od dalszych wydarzeń geopolitycznych (m.in. chodzi o wpływ na gospodarkę wojny w Ukrainie) i sytuacji makroekonomicznej w naszym kraju.

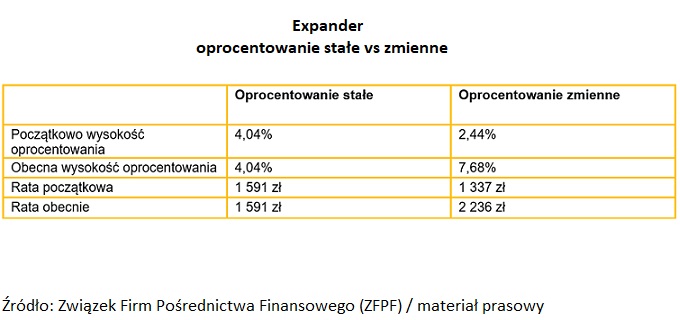

W celu zobrazowania, jak bolesny dla konsumentów był wzrost rat kredytu hipotecznego, weźmy pod uwagę na przykład lipiec tego roku, gdy stopa procentowa wynosiła 6,5%. Rata kredytu hipotecznego na 400 tys. zł, w zależności od okresu kredytowania czy wysokości marży mogła powiększyć się nawet dwukrotnie: z 1785 do 3593 zł2. Dziś przy wyższej stopie procentowej wynoszącej 6,75% kwota ta wzrosłaby jeszcze bardziej. Spłata kredytu hipotecznego stała się wyzwaniem dla wielu kredytobiorców, bo ich budżety domowe nie były gotowe na takie podwyżki. Podwyżki stóp procentowych wpływające na wysokość raty, wpłynęły negatywnie na zdolność kredytową potencjalnych kredytobiorców.

Zmiany w sposobie wyliczania zdolności kredytowej zatrzymały Polaków na drodze do sięgnięcia po kredyt

Podwyżki stóp procentowych to nie wszystkie „problemy”, z którymi musieli mierzyć się kredytobiorcy w 2022 r. Wielu osobom na drodze do realizacji marzenia o posiadaniu własnych czterech kątów stanęła rekomendacja Komisji Nadzoru Finansowego, która zmieniła zasady wyliczania zdolności kredytowej. Banki miały czas na wprowadzenie zmian do końca marca 2022 roku. Główna i najważniejsza zmiana dotyczyła tego, że przy wyliczaniu zdolności kredytowej klientów, banki muszą brać pod uwagę zmianę poziomu stopy procentowej o nie mniej niż 5 pp., a nie jak wcześniej 2,5 pp. Dodatkowo, podczas procesu analizowania zdolności kredytowej mają przyjmować wyższe koszty utrzymania gospodarstwa domowego, niż wcześniej.

Nowelizacja zasad była naturalną konsekwencją kilkukrotnego podniesienia stóp procentowych w całym 2022 r. Głównym celem wprowadzenia rekomendacji przez KNF było poprawienie poziomu bezpieczeństwa udzielania kredytów mieszkaniowych. Rekomendacja KNF ma chronić konsumentów – dzięki bardziej rygorystycznej polityce przyznawania kredytów przez banki, zmniejsza się ryzyko, że kredytobiorcy nie wezmą na siebie zobowiązania, którego nie będą w stanie spłacić, a także banki – ograniczone zostaje ryzyko, że kredyt zostanie przyznany osobom, które nie będą w stanie go spłacać już od samego początku. Nie da się jednak ukryć, że wprowadzone zmiany dodatkowo ograniczyły dostępność kredytów mieszkaniowych.

– W tym roku doszło do gwałtownego ograniczenia dostępności kredytów hipotecznych. Wprowadzenie w życie rekomendacji Komisji Nadzoru Finansowego zbiegło się ze wzrostem stóp procentowych. W rezultacie wartość kredytów hipotecznych udzielonych w całej Polsce w październiku br. była aż o 74% niższa niż przed rokiem3. To efekt m. in. tego, że osoby o przeciętnych i niższych dochodach mają niewielką szansę na uzyskanie kredytu hipotecznego. Tym samy są zmuszeni odłożyć marzenie

o własnym domu czy mieszkaniu – tłumaczy Adrian Jarosz, Prezes Zarządu Expander Advisors, Prezes Zarządu ZFPF.

Czy inflacja wpłynęła na zdolność kredytową i stała się kolejnym problemem kredytobiorcy?

Sytuację potencjalnych kredytobiorców, a także osób, które spłacają już zobowiązanie (w najgorszej sytuacji są ci, którzy zdecydowali się na kredyt ze zmiennym oprocentowaniem) skomplikowała także inflacja. W tym roku mieliśmy do czynienia ze wzrostem cen, których nie obserwowaliśmy od przeszło dwóch dekad. W październiku tego roku 2022 inflacja w Polsce wyniosła 17,9%.

W jaki sposób inflacja wpływa negatywnie na sytuację potencjalnych kredytobiorców? Mechanizm jest prosty. Podwyżki cen i wyższe koszty życia zmniejszyły siłę nabywczą Polaków. Jeśli wynagrodzenie rośnie w wolniejszym tempie niż rachunki to, zostaje nam mniej pieniędzy w portfelu. To z kolei pogarsza zdolność kredytową. W rezultacie wielu konsumentów nie spełnia kryteriów banków dotyczących przyznawania kredytów hipotecznych, które, jak wspomniano, w 2022 r. zostały dodatkowo zaostrzone. Ale „prawdziwe” problemy mają te osoby, które spłacają kolejne raty kredytu. Już przy wzroście stóp procentowych było to niemałym wyzwaniem, a galopująca inflacja sprawiła, że wiele osób rezygnuje świadomie z zapłaty mniej priorytetowych rachunków na rzecz terminowej spłaty kredytu.

Inflacja wpłynęła również na branżę budowlaną. Według analizy przeprowadzonej przez Grupę PSB – ceny materiałów budowalnych w październiku 2022 r. wzrosły średnio o 22%, porównując z analogicznym okresem w 2021 r. Przyczyny upatruje się we wzroście kosztów energii i transportu, które dotykają coraz więcej sektorów i branż. Wzrost cen materiałów budowlanych wpłynie na wzrost cen nowych nieruchomości. Jeżeli istotne podwyżki będą mieć miejsce w kolejnych miesiącach, spadnie popyt na mieszkania od deweloperów. A należy pamiętać, że i tak on został zachwiany z powodu, ograniczenia dostępności kredytów hipotecznych. Z danych BIK wynika, że we wrześniu liczba wypłaconych kredytów hipotecznych spadła o 70% w stosunku do poprzedniego roku4. Nieustanie duża grupa Polaków jest zainteresowania sfinansowanie zakupu mieszkania właśnie poprzez kredyt. Aby przystosować się do nowych warunków, deweloperzy ograniczą liczbę inwestycji. Już teraz spadek licznie powstających nowych mieszkań jest zauważalny. Uderza on w osoby, które stać na zakup nowego lokum (czy to na kredyt, czy za gotówkę).

Branża budowlana coraz głośniej mówi o tym, że jeżeli zła sytuacja na rynku będzie utrzymywać się w przyszłym roku, firmy będą musiały podjąć kolejne kroki. W grę wchodzą zwolnienia pracowników, a nawet w niektórych przypadkach upadłość.

Na ratunek branży budowlanej?

Związek Firm Pośrednictwa Finansowego wraz z najważniejszymi organizacjami działającymi na rynku mieszkaniowym i w branży budowalnej5 wystosowali apel, w którym podpowiadają rządowi jak poprawić sytuację na rynku mieszkaniowym i wyhamować proces stopniowego ograniczania produkcji i zatrudnienia pracowników w sektorze budownictwa.

Wśród pięciu przedstawionych punktów, dwa są związane bezpośrednio z sytuacją konsumentów – wsparcie konsumentów w tym, aby mieli większe szanse na uzyskanie kredytu hipotecznego, poprawi kondycję branży budowlanej. Jednym z nich jest apel o pomoc dla młodych rodziców, wzorem obowiązujących w przeszłości programów „Rodzina na Swoim”, czy „Mieszkanie dla Młodych”. Sygnatariusze uważają, że podjęcie działań ułatwiających nabycie mieszkań młodym rodzinom jest niezbędne dla „uzdrowienia” rynku mieszkaniowego. Zaproponowano także wprowadzenie kredytów

o stałej (np. 2%) stopie procentowej. Drugim punktem jest złagodzenie rekomendacji KNF przy udzielaniu kredytów hipotecznych ze stałą stopą procentową. Organizacje proponują odstąpienie od zalecenia KNF, dla dobra zarówno konsumentów, jak i usługodawców, tłumacząc, że decyzja, aby w procesie oceny zdolności kredytowej wszystkie banki przyjmowały minimalną zmianę poziomu stopy procentowej o 5 p.p., została wprowadzona zbyt późno tj. wtedy, gdy stopy procentowe znajdowały się już na historycznie wysokim poziomie. W ich rozumieniu niezrozumiała jest także decyzja o doliczaniu wskazanego współczynnika, zakładającego wzrost stóp procentowych, do kredytów z okresową stałą stopą.

– Wprowadzenie preferencyjnego kredytu o obniżonym oprocentowaniu i złagodzenie rekomendacji KNF przy udzielaniu kredytów hipotecznych ze stałą procentową, to kluczowe działania, które należy podjąć, by przywrócić możliwość nabycia pierwszego w życiu mieszkania. Obecnie młodzi są zmuszeni mieszkać z rodzicami i odkładać decyzję np. o powiększeniu rodziny. Postulujemy znaczące złagodzenie zalecenia KNF, aby w procesie oceny zdolności kredytowej banki przyjmowały tym mniejszy bufor, im dłuższy jest okres obowiązywania stałego oprocentowania – komentuje Adrian Jarosz, Prezes Zarządu Expander Advisors, Prezes Zarządu ZFPF.

1 Licząc od października 2021.

2 Kredyt na 25 lat, marża 2,2 proc., WIBOR 6M. Wyliczenia własne po podwyżce stóp procentowych z lipca 2022 r.

3 Newsletter kredytowy BIK – listopad 2022.

4 Dane o sprzedaży kredytów w Polsce. Newsletter kredytowy BIK – 3 kw. 2022 r.

5 APPLiA Polska, związek producentów AGD, Hutnicza Izba Przemysłowo Handlowa, Ogólnopolska Izba Gospodarcza Producentów Mebli, Polska Izba Gospodarcza Przemysłu Drzewnego, Polskie Stowarzyszenie Dekarzy, Polska Unia Ceramiczna, Polski Związek Firm Deweloperskich, Stowarzyszenie Producentów Cementu oraz POiD, Związek Polskie Okna i Drzwi.

Źródło: Związek Firm Pośrednictwa Finansowego (ZFPF).

Już od dnia 1 sierpnia 2022 roku kredytobiorcy będą mogli wnioskować o wakacje kredytowe.

Już od dnia 1 sierpnia 2022 roku kredytobiorcy będą mogli wnioskować o wakacje kredytowe.

Zakup nieruchomości marzeniem niejednego Polaka. Co, jeśli nie mamy środków na jego realizację? Z pomocą może przyjść kredyt hipoteczny, który jest najpopularniejszą formą sfinansowania zakupu mieszkania. Według danych NBP[1], w 7 największych miastach w Polsce w III kw. 2021 r. aż połowa kupowanych lokali mieszkalnych była nabywana w ten sposób. Jednak dla wielu przyszłych kredytobiorców to ostatni dzwonek na uzyskanie wystarczającej kwoty z banku po stosunkowo niskich kosztach.

Zakup nieruchomości marzeniem niejednego Polaka. Co, jeśli nie mamy środków na jego realizację? Z pomocą może przyjść kredyt hipoteczny, który jest najpopularniejszą formą sfinansowania zakupu mieszkania. Według danych NBP[1], w 7 największych miastach w Polsce w III kw. 2021 r. aż połowa kupowanych lokali mieszkalnych była nabywana w ten sposób. Jednak dla wielu przyszłych kredytobiorców to ostatni dzwonek na uzyskanie wystarczającej kwoty z banku po stosunkowo niskich kosztach.