Spółka P3 Group S.àr.l opublikowała skrócone śródroczne skonsolidowane sprawozdanie finansowe za okres sześciu miesięcy zakończony 30 czerwca 2023 r. P3, jeden z czołowych europejskich inwestorów i deweloperów nieruchomości magazynowych, poinformował o utrzymujących się dobrych wynikach operacyjnych i finansowych.

W raportowanym okresie, dzięki przejęciom i ukończonym inwestycjom, portfolio P3 zwiększyło się o ponad 380 tys. mkw. do 7,9 mln mkw. powierzchni GLA, a wskaźnik zajętości powierzchni utrzymał się na bardzo wysokim poziomie 98%. Około 60% aktywów P3 znajduje się w Europie Zachodniej, a 40% w Europie Środkowej i Wschodniej, obejmując 11 krajów. Po zakończeniu tego okresu P3 weszło na rynek brytyjski, gdzie obecnie zarządza dwoma aktywami logistycznymi.

Dochód operacyjny netto wzrósł o 21%, do 205 mln euro. W ujęciu porównywalnym dochód operacyjny netto wzrósł o 7%, dzięki indeksacji umów najmu wzrostom czynszowym. Nowe czynsze efektywne były średnio o 24% wyższe w porównaniu z poprzednimi umowami najmu na tej samej powierzchni. Marża EBITDA, napędzana wzrostem portfela, silnymi spreadami re-leasingu i skupieniem się na efektywności procesów, uległa dalszej poprawie do 84,5%

Podwyższone wymagania dotyczące zwrotów z inwestycji nadal wpływają na wyceny nieruchomości, ale w sektorze logistycznym znaczny wzrost czynszów w dużej mierze zrównoważył ten efekt. W rezultacie P3 odnotowało stosunkowo niski spadek wyceny w ujęciu porównywalnym, wynoszący 2,3% w pierwszej połowie roku. Uwzględniając inwestycje netto, GAV pozostało stabilne w pierwszej połowie 2023 r., na poziomie 8,3 mld euro.

W pierwszej połowie 2023 r. sfinalizowano dwa korzystne przejęcia, Campus 39 w Polsce i Atlantic One w Niemczech, dodając do portfela około 216.000 mkw. powierzchni. Dodatkowo, w pierwszej połowie roku sfinalizowano około 168.000 mkw. nowych inwestycji i rozpoczęto budowę kolejnych 213.000 mkw. GLA.

Frank Pörschke, CEO P3, skomentował: „Globalne otoczenie gospodarcze w 2023 r. stawia przed wszystkimi wyzwania, jednak na rynku nieruchomości logistycznych utrzymują się tendencje wzrostowe, a popyt jest nadal silny. Opierając się na naszych dobrych wynikach operacyjnych i finansowych, jesteśmy przekonani, że P3 jest dobrze przygotowane do wykorzystania możliwości jakie stwarza rynek. Dzięki naszemu długoterminowemu strategicznemu właścicielowi GIC wspieranemu przez naszą silną wewnętrzną platformę operacyjną mamy możliwości i kapitał, aby nadal podążać ścieżką wzrostu „.

P3 osiągnęło również kilka znaczących kamieni milowych w obszarze finansowym. W styczniu spółka otrzymała potwierdzenie ratingu kredytowego Standard & Poor BBB ze stabilną perspektywą. Na koniec czerwca rezerwy finansowe P3 pozostały solidne, a kredyt odnawialny w wysokości 750 mln euro nie został wykorzystany. P3 udowodniło również swoją zdolność do pozyskiwania kapitału, z ponad 1,5 mld euro długu zaciągniętego do 2023 r. i dodatkowym kapitałem wniesionym przez akcjonariusza w celu wsparcia rentownego wzrostu przy jednoczesnym zapewnieniu silnego bilansu. LTV P3 pozostaje na stałym poziomie 46,3%.

Thilo Kusch, CFO P3, skomentował: „Korzystna dynamika P3 utrzymywała się w pierwszej połowie 2023 r., co udowadnia, że nasze długoterminowe podejście oparte na budowaniu wartości naszych nieruchomości jest efektywne. Nasza strategia finansowania, zaprojektowana w celu maksymalizacji elastyczności operacyjnej przy jednoczesnym utrzymaniu solidnych wskaźników kredytowych, sprawdza się. Jednocześnie podtrzymaliśmy nasze zaangażowanie w kwestie środowiskowe, społeczne i związane z ładem korporacyjnym, publikując w marcu nasz pierwszy raport ESG. Pokazało to znaczący postęp, jaki poczyniliśmy w realizacji naszych celów ESG od 2022 roku”.

mat.pras.

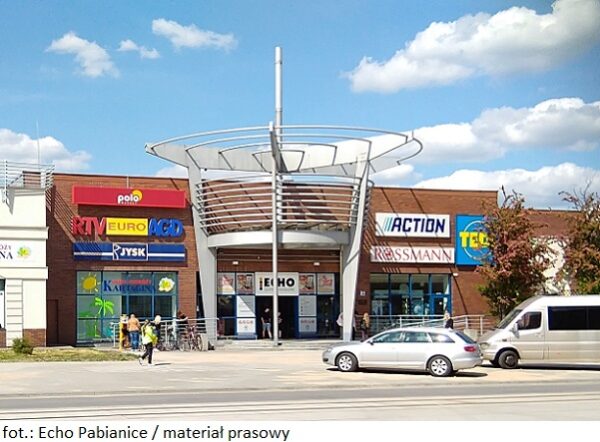

Nieruchomość handlowa Echo Pabianice podsumowuje wyniki działalności w 2023 r.

Nieruchomość handlowa Echo Pabianice podsumowuje wyniki działalności w 2023 r.

Grupa Echo-Archicom z silną pozycją gotówkową i ambitnymi projektami w realizacji. Echo Investment publikuje wyniki finansowe za 2022 r.

Grupa Echo-Archicom z silną pozycją gotówkową i ambitnymi projektami w realizacji. Echo Investment publikuje wyniki finansowe za 2022 r.